為替取引における課税方法と節約方法

損をしないためのFXでの税金対策!

当コンテンツでは、FXの利益にかかってくる税金の計算方法と誰でも簡単にできる節税対策について説明していきます。

FXをやっている方の中には「税金の計算って難しそう」と思っている方も多いと思います。

FXによる税金は自分で確定申告をしたりと面倒な部分もあるのですが、実はFXによる税金の計算はとても単純です。

さらに、節税対策により誰でも簡単に支払うFXによる税金を大幅に抑えることができます。

そこで今回の記事では、FXにかかる税金の計算方法から誰でも今すぐにできる3つの節税対策について紹介していきます。

目次

支払う必要があるのは誰?FXの課税対象者

まず、「誰がFXによる税金を支払わなければならないか?」について確認していきたいと思います。

FXによる税金を支払う必要があるかどうかはFXによる利益額とそれ以外の所得の有無によって決まります。

FXを行っている人の内、税金を支払う必要があるのは

- FX以外で給料をもらっており、FXの利益が20万円/年以上

- FX以外で給料をもらっていなくて、FXの利益が38万円/年以上

の条件に該当する方です。

ここで言う、FXの利益というのは

(FXの利益)=(為替差益)+(スワップポイント)-(経費)

の式で出すことができます。

間違えやすい!FXの税金計算方法!

上で自分が確定申告を行いFXによる税金を支払わなければいけないかどうかの確認ができたと思います。

ここからは、具体的にいくらFXによる税金を支払わなければならないかを計算していきたいと思います。

また、FX業者が国内FX業者か海外FX業者かによって税金の計算方法が異なるので、ここからは国内FX業者と海外FX業者の二つに分けて説明していきます。

いくら稼いでも一定税率!国内FX業者の税金計算方法

まずは、「国内FX業者」を利用している方の税金の計算方法についてです。

国内FX業者を利用している方の税金は課税対象者であれば、一定税率で

15%(所得税)+5%(住民税)+0.315%(復興特別所得税)=20.315%

となり、合計で利益の20.315%と決まっています。

FXによる収入が100万円の場合を例に挙げると、

100万円×20.135%=20万3150円

と計算ができ、20万3150円の税金を支払う必要が出てきます。

このように国内FX業者を利用している人の場合誰でも利益の20.315%ととても簡単に出すことが可能です。

累進課税制!海外FX業者の税金計算方法

次に「海外FX業者」を利用している方にかかってくる税金についてです。

海外FX業者を利用している方のFXの利益は「雑所得」に含まれており、下の表のようにFXによって稼いでいる金額によって支払う税金の額が変わってきます。

| 課税所得金額 | 税率 | 税率内訳 |

|---|---|---|

| 195万円以下 | 15% | 所得税5%+住民税10% |

| 195万円~330万円 | 20% | 所得税10%+住民税10% |

| 330万円~695万円 | 30% | 所得税20%+住民税10% |

| 695万円~900万円 | 33% | 所得税23%+住民税10% |

| 900万円~1800万円 | 43% | 所得税33%+住民税10% |

| 1800万円越 | 50% | 所得税40%+住民税10% |

また、この雑所得にはアフィリエイト収入等も含まれており、その合計で支払う税金の金額が変わってきます。

ここで注意してほしいことは、FX収入が20万円を下回っているとしてもアフィリエイト収入などその他の雑所得があり合計で20万円を超えてしまう場合は税金を支払う必要があるということです。

海外FX業者を利用している方は、国内FX業者に比べて税金の仕組みが複雑になってくるので他に雑所得がないかなど注意しておきましょう。

FXによる利益を手元に残せる!?誰でも簡単節税対策!

ここまで、FXによる収入にどの程度税金を支払う必要があるのかを説明してきました。

記事を読んでいて

「FXの収入から支払わなければならない税金が思ったよりも多いな」

と感じた方も多いのではないかと思います。

ここからは、なるべく支払う税金の額を減らし、自分のために使えるお金を増やすための節税対策について紹介していきます。

繰越控除による節税

FXを行っていると利益を損失が上回ってしまうということもあると思います。

今回紹介するのは、このようにFXで損をしてしまったときに使える方法です。

「そもそも、FXで収入が出てないのだから税金は必要ないのでは?」

と思っている方もいると思います。

確かに、その年は税金を支払う必要がありません。

しかし、その年の損失分を使って翌年以降の税金を抑えることができます。

これが、「繰越控除」です!

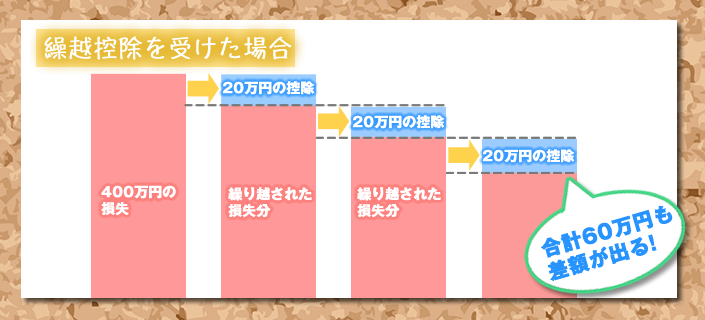

まず、「繰越控除」を知らなくて損失が出た年に確定申告をしなかった場合は

というように400万円の損失を出した翌年以降は20万円ずつ税金がかかってしまいます。

それとは対照的に、損失が出た年も確定申告を行い繰越控除をきちんと利用していた場合は

というように損失が出た翌年以降の3年間は繰り越された400万円の損失があるため、税金を支払う必要がなくなります。

見てもらったように、確定申告をした場合としなかった場合でFXにより稼いでいる金額は同じでも手元に残る金額は60万円も差が出てしまいます。

なので、きちん毎回確定申告をするようにしましょう。

また、この「繰越控除」による税金対策は国内FX業者でしか利用できなく、海外FX業者を利用している方は使えませんので注意してください。

経費による節税

税金の額を決めるときのFXの利益は

FXの利益=(為替差益)+(スワップポイント)-(経費)

と計算ができ、「経費」というものが式の中に含まれています。

この「経費」を利用することによって、支払う税金を減らすことができます。

ここでいう経費の中には、書籍代、プロバイダーの一部、セミナー代などのFXをする上で必要となってくるものを申請することができます。

これらのかかったお金をきちんと記録して、確定申告で申請することで税金として払わなければならない金額を減らすことができます。

また、経費に入れることができるかわからないというものもあると思います。

そのようなものがある場合は、無料で聞くことができるので税務署に電話等で確認してみてください。

ふるさと納税による節税

「ふるさと納税」を利用しても節税対策が可能です。

まず、ふるさと納税とは何かというと、所得税や住民税として払うはずだった税金をふるさと(自分とかかわりのない地域への寄付も可能)に寄付するというものです。

このふるさと納税の最大の特徴は寄付した地域の「特産品」がもらえるという点です。

例えば5万円をふるさと納税として寄付したとします。

この時、

5万円‐2000円=4万8000円

が所得税や住民税から減額されます。

これだけでは2000円損をしているのですが、4万8000円の税金が返金されることに加え豪華な特産品がふるさと納税を寄付した地域から送られてきます。

(寄付した金額が増減しても2000円というのは変わりません。また、複数の地域に寄付する場合は寄付した地域数にそれぞれ2000円が必要ということになります。)

つまり、実質2000円で地域の特産品を買うことができるということです。

現在、ふるさと納税によってもらえる特産品には飲食物から旅行などまで様々なものがありますので、一度見てみるのも面白いかもしれません。

税金についてのまとめ

FXによって支払う必要のある税金については理解できたでしょうか?

今回はFXによって税金をいくら支払う必要があるのかということから、その支払うべき税金をどれだけ減らし、自分のために使うお金を増やすための節税対策まで紹介してきました。

今回は、FXの話と少し離れた税金の話が多くなってしまいました。人によっては聞きなれない難しい話や面倒な計算もあったと思います。

しかし、今回書いた内容をきちんと理解していただくことで、FXで稼ぐより確実に手元にお金を残すことが可能になりますので、しっかりと頭に入れておくようにしましょう。

ディスカッション

コメント一覧

まだ、コメントがありません